助力消费升级 培训贷何去何从

近期“双减”政策出台引发市场关注,学科类校外培训机构受重创在所难免,与之相关的场景金融业务——培训贷也面临萎缩。

业内人士预言,政策冲击下,与应试培训相关的贷款业务规模将呈现整体萎缩趋势。无论是从市场还是政策导向角度看,金融机构都难沿用以往的产品设计和审贷逻辑。同时,服务于应试教育的消费金融场景已多次受到监管规范。

有分析认为,此次“双减”政策针对的正是服务于基础教育的培训机构,而学历提升、职业技能培训等面向成人教育的培训机构暂未受限。对于金融机构来说,这不失为一个利好消息。从市场情况来看,金融机构提供的培训贷主要是服务于成人教育,此次政策针对的是基础教育,此类业务场景贷款需求并不高。因为补课的花费基本都是家长来付,贷款需求并不大,很多贷款业务的产生也是在家长不知情的情况下“被贷款”了,此次政策也有规范这类市场行为的目的在。

此次培训贷“凉凉”,真的是市场不需要这类金融产品了吗?答案当然是否定的。

培训贷也叫教育分期,是指一些有培训资质的学校和机构为学员开展学费分期支付的一种缴费模式,服务提供方可以是学校、机构本身,也可以是第三方金融机构,主要以小贷公司及消费金融公司为主。用户和教育机构签订培训协议,和金融机构签订分期贷款协议,再由金融机构把款项打给教育机构,然后学员按照约定偿还贷款。

从某种意义上来说,培训贷是一种专门为学员减轻教育经济压力的手段,目前我国只有大学可以免息申请国家助学贷款,其他阶段的教育培训贷款只能诉诸机构,因此培训贷市场很大,这也是其如此火爆的原因之一,越来越多人都有终身学习的需求。

但在现实中,培训贷却常常被诟病。

一般来说,教育分期贷款业务主要由三方参与——学员、培训机构和贷款机构。用户和教育机构签订培训协议,和金融机构签订分期贷款协议,再由金融机构把款项打给教育机构。但这种三方协议关系也引发众多纠纷,例如教育机构倒闭后,用户可能面临未得到服务还要还贷的问题,如果用户对服务质量不满意试图退款,也可能面临踢皮球、甩锅等窘境,同样作为贷款方的金融机构在面对用户投诉和舆论压力时,也可能会成为贷款的“最后兜底人”。

事实上,自2019年以来,教育培训机构倒闭、“跑路”事件时有发生,其中还包括知名培训机构韦博英语。彼时,招联消费金融、度小满金融、京东白条、广发银行等机构曾被卷入其中。

大力发展场景金融被视作金融业数字化转型的重要元素,尤其是各类各样、名目繁多的消费场景金融近两年如雨后春笋般纷纷出现,助力消费升级。培训贷具有明显的消费金融属性,也是近些年较有代表性的新型场景金融业务,下一步该何去何从?

数字技术的广泛应用,改变了传统的消费金融模式,让消费金融与消费场景的融合变成现实。一方面,数字技术彻底改变了消费模式,客户消费行为向线上化、碎片化、移动化发展;另一方面,数字技术在风控领域的应用推动了消费金融业务的自动化审批,实现秒申秒贷,降低交易成本,为金融产品融入消费场景奠定了基础。

应该说,数字技术的出现让消费金融与消费场景有了无缝融合的可能,在消费场景中为客户提供更为便捷甚至无感的消费金融服务,既满足了客户的需求,也培养了客户的行为习惯。场景消费金融已成为消费金融的必然发展方向,但前提是监管到位,符合金融场景消费的本质——为消费升级助力。

业内人士分析认为,“双减”政策以及今年以来部分地区对校外培训机构排查、预付资金监管平台设立等,都会对教育分期市场产生较大影响。后续,以义务教育类为主的教育机构以及教育分期类金融机构,将会根据监管要求进行整顿。对于受政策影响较大的金融机构,一方面需要及时与场景方机构沟通,就存量业务的维护处理进行协调,不得与合作机构相互“甩锅”以影响到金融消费者的合法权益;另一方面也需要及时对行业形势作出预判,根据自身情形适时调整赛道,服务好消费者多元化、场景化需求,为消费转型和升级贡献金融力量。(莞 棋)

免责声明:本文不构成任何商业建议,投资有风险,选择需谨慎!本站发布的图文一切为分享交流,传播正能量,此文不保证数据的准确性,内容仅供参考

-

会玩斗地主有多加分?博雅互动《博雅斗地主》让你成为社交达人

你有没有过这样的体验,在亲朋好友的聚会上玩牌时想要一展身手,却常常摸到一把烂牌,一晚上都在输牌。别担心,今天小编给大家推荐这款《博

会玩斗地主有多加分?博雅互动《博雅斗地主》让你成为社交达人

你有没有过这样的体验,在亲朋好友的聚会上玩牌时想要一展身手,却常常摸到一把烂牌,一晚上都在输牌。别担心,今天小编给大家推荐这款《博

-

2021 Stylist King第二届中俄国际时尚搭配师大赛顺利闭幕

2021年是《中俄睦邻友好合作条约》签署20周年,中俄关系发展达到了前所未有的高水平。在此背景下,2021年10月25日,由北京市商务局、北京市

2021 Stylist King第二届中俄国际时尚搭配师大赛顺利闭幕

2021年是《中俄睦邻友好合作条约》签署20周年,中俄关系发展达到了前所未有的高水平。在此背景下,2021年10月25日,由北京市商务局、北京市

-

“站柜台的研究员”胡锡兰不需要“所长夫人”的标签 是谣言还是真相?有时候就取决于传播者是否有意忽略掉某些关键信息。近期,网上出现了一些联想发展历史上股权改制的文章和视频,比如司马南

-

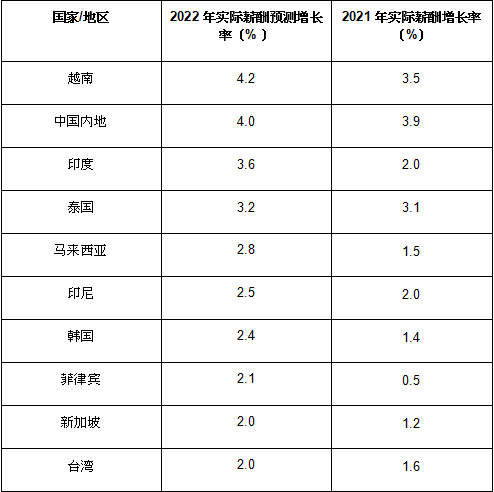

2022年,中国雇员的薪酬增幅将位居亚洲第二

中国雇员的薪酬预计在明年将增长 5 8%考虑到通胀因素,预计实际薪酬增幅为 4 0%,在亚太地区中排名第二亚太地区将有望引领全球,预计整个

2022年,中国雇员的薪酬增幅将位居亚洲第二

中国雇员的薪酬预计在明年将增长 5 8%考虑到通胀因素,预计实际薪酬增幅为 4 0%,在亚太地区中排名第二亚太地区将有望引领全球,预计整个

-

百年糊涂“晚晚6点9”的仪式化营销之道

众所周知,国内的白酒企业众多,品牌五花八门,仅纳入统计的规模白酒企业就有几千家。这让白酒行业的营销日趋内卷,营销传播聚焦线上,已经

百年糊涂“晚晚6点9”的仪式化营销之道

众所周知,国内的白酒企业众多,品牌五花八门,仅纳入统计的规模白酒企业就有几千家。这让白酒行业的营销日趋内卷,营销传播聚焦线上,已经

-

墨染华中,星耀律动——华中医疗特邀张景源先生莅临

星耀华中,墨韵潺潺。华中医疗盛情邀请著名书法家、中国书法协会会员张景源先生莅临华中医疗现场题词,与华中人共同徜徉文学海洋,沉淀心境

墨染华中,星耀律动——华中医疗特邀张景源先生莅临

星耀华中,墨韵潺潺。华中医疗盛情邀请著名书法家、中国书法协会会员张景源先生莅临华中医疗现场题词,与华中人共同徜徉文学海洋,沉淀心境

- 会玩斗地主有多加分?博雅互动《博雅斗地主》让你成为社交达人 你有没有过这样的体验,在亲朋好友的聚会上玩牌时想要一展身手,却常常摸到一把烂牌,一晚上都在输牌。别担心,今天小编给大家推荐这款《博

- 2021 Stylist King第二届中俄国际时尚搭配师大赛顺利闭幕 2021年是《中俄睦邻友好合作条约》签署20周年,中俄关系发展达到了前所未有的高水平。在此背景下,2021年10月25日,由北京市商务局、北京市

- 茶艺大师刘虎中的茗茶人生,从茶叶看生活 刘虎中从小就与茶叶有着特别的缘分,小的时候,家里有一处小小的茶园,是爷爷一手种植的,自己的童年也基本都在茶园里度过,帮着爷爷采茶叶

- 企业做网络营销,想更快出成绩,有三点要牢记 金口碑网络总结三大秘籍,助企业网络营销更快出成绩企业做网络营销,怎么才能更快出成绩?如今,市场竞争异常激烈,一个企业如果想要自己的

- “站柜台的研究员”胡锡兰不需要“所长夫人”的标签 是谣言还是真相?有时候就取决于传播者是否有意忽略掉某些关键信息。近期,网上出现了一些联想发展历史上股权改制的文章和视频,比如司马南

- 2022年,中国雇员的薪酬增幅将位居亚洲第二 中国雇员的薪酬预计在明年将增长 5 8%考虑到通胀因素,预计实际薪酬增幅为 4 0%,在亚太地区中排名第二亚太地区将有望引领全球,预计整个

热门资讯

- 大客户现较大变动 微策生物冲击创业板 杭州微策生物技术股份有限公司(以...

- 打造行业新高地 深汕西改扩建项目预计2024年建成通车 进入四季度以来,广东多个高速公路...

- 空港新城蓄势待“飞” 将助推广州加快培育建设国际消费中心城市 蓝天之下,机场之旁,空港经济腾飞...

- 广州建设期货市场风险管理中心 助力粤港澳大湾区国际金融枢纽建设 近日,记者从广州市人民政府处获悉...

- 发展千亿级电子信息产业集群 河源国家高新区入选广东省首批特色产业园名单 在广东省制造强省建设领导小组办公...

- 广州跨境电商企业备战大促 强化品牌意识重构贸易链 11月26日,黑色星期五如期而至。每...

- 广州海关优化进出口物流模式 整体货物通关周期压缩60% 近日,91个集装箱采用湾区一港通模...

- 进一步加强行政执法队伍建设 广东明确要提高执法岗位准入条件 实现良法善治,一支高素质的法治工...

- 推进韧性城市建设 广东将在“十四五”期间形成秒级地震预警 11月29日,广东省政府新闻办举行《...

- 民法典实施后广东省法院审结民生案件34.6万件 民法典自今年1月1日起实施以来,广...

- 广东拟立法促进乡村振兴 重点扶持康养业等涉农产业 全面实施乡村振兴战略,广东将有法...

- 广东土地管理条例提请审议 明确农用地转用和土地征收程序 今后广东或将建立征地补偿费用预存...

- 积极应对人口老龄化 粤拟全面删除与三孩政策不相适应措施 为与三孩生育政策做好衔接,11月29...

- 年中气候舒适时长不少于3个月 安徽省6个县市区被评为“中国天然氧吧” 近日,中国气象局网站发布了关于20...

- 加快补齐污水处理能力缺口 230亿元助力改善安徽城镇水环境 污水处理及资源化利用事关全省高质...

文章排行

最新图文

-

17项合作签约!创新挑战赛(韶关)现场赛圆满收官

挑战成就梦想,创新引领未来。11月...

17项合作签约!创新挑战赛(韶关)现场赛圆满收官

挑战成就梦想,创新引领未来。11月...

-

英皇集团中心2021“双十一”,美味餐饮嗨不停!

双十一全民购物狂欢节已落下帷幕,...

英皇集团中心2021“双十一”,美味餐饮嗨不停!

双十一全民购物狂欢节已落下帷幕,...

-

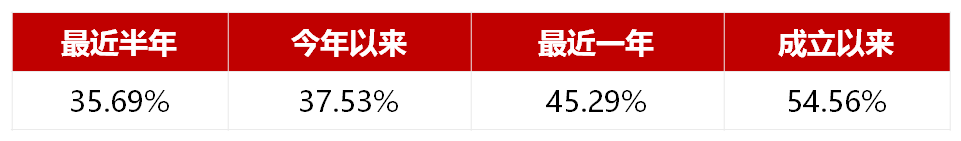

中加基金张一然:四季度重点关注新能源及估值合理的消费股

临近岁末,新能源上涨势头不减。在...

中加基金张一然:四季度重点关注新能源及估值合理的消费股

临近岁末,新能源上涨势头不减。在...

-

华中医疗独家签约韩国金成镐院长院内坐诊,开启求美进行时!

2021年11月9日上午华中医学美容医...

华中医疗独家签约韩国金成镐院长院内坐诊,开启求美进行时!

2021年11月9日上午华中医学美容医...